問8 2022年1月実技個人資産相談業務

問8 問題文

Aさんの2021年分の所得金額について、次の(1)、(2)を求め、解答用紙に記入しなさい(計算過程の記載は不要)。なお、総所得金額の計算上、Aさんが所得金額調整控除の適用対象者に該当している場合、所得金額調整控除額を控除すること。また、〈答〉は万円単位とすること。

(1)総所得金額に算入される一時所得の金額

(2)総所得金額

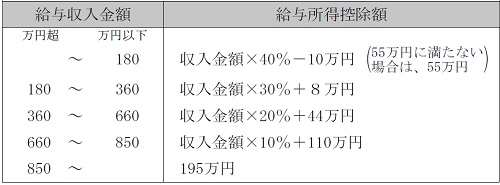

<資料>給与所得控除額

問8 解答・解説

総所得金額に関する問題です。

総所得金額は、大雑把に言うと、総合課税の所得を合計し、損益通算した後の金額です。

本問では、給与所得と不動産所得、一時所得(一時払変額個人年金保険の解約返戻金)は総合課税の対象ですが、退職所得は分離課税のため、総所得金額には含めません。

※一時払の養老保険や個人年金保険・変額個人年金などを契約から5年以内に解約(満期による契約満了含む)した場合、金融類似商品として受取差益に20.315%の源泉分離課税となります(復興特別所得税を含む)。

本問の場合、一時払変額個人年金保険は契約から5年超ですので、解約返戻金は一時所得の収入金額として総合課税の対象です。

まず、給与所得=給与収入−給与所得控除で、Aさんの給与収入は900万円ですから、

給与所得=900万円−195万円=705万円

ここで、所得金額調整控除は、基礎控除の10万円引き上げに伴う給与所得控除や公的年金等控除の10万円引き下げにより、扶養親族がいる人や給与と年金の両方を得ている人の負担増を生じさせないようにする控除です。

子ども・特別障害者等を有する者等の所得金額調整控除は、給与収入(1,000万円超の場合は1,000万円)から850万円を控除した額の10%が、給与所得から控除されるもので、23歳未満の扶養親族や特別障害者を扶養する人が対象です。

本問の場合、Aさんは給与収入850万円超で、収入0円で21歳の長女Cさんを扶養しているため、所得金額調整控除の対象です。

子ども・特別障害者の所得金額調整控除=(給与収入−850万円)×10%=(900万円−850万円)×10%=5万円

よって、所得金額調整控除後の給与所得=705万円−5万円=700万円

次に、一時所得=収入額−収入を得るために支出した額−特別控除50万円 ですので、

一時所得=600万円−500万円−特別控除50万円

=50万円

さらに、一時所得は、総所得金額を算出する際に、その2分の1が合算対象ですから、本問の場合、

総所得金額に算入される一時所得=50万円×1/2=25万円

また、不動産・事業・山林・譲渡所得の損失は、給与所得や一時所得等の他の所得と損益通算できます。

ただし、不動産所得の損失のうち、土地取得に要した負債の利子相当部分は、他の所得と損益通算できません。

つまり、借金して土地を購入した場合、その年は収入より支出が上回って不動産所得が損失となっても、借金の利子分は損益通算の対象外ということです。

よって、土地取得に要した負債の利子10万円は、不動産所得の損失▲100万円から除かれ、▲90万円となります。

よって、Aさんの総所得金額=給与所得+不動産所得+一時所得(1/2後)

=700万円+▲90万円+25万円=635万円

以上により正解は、(1)25(万円) (2)635(万円)

関連・類似の過去問

この問題と似ている問題を検索してみよう!「検索」ボタンをクリック!

FP対策講座

<FP対策通信講座>

●LECのFP通信講座 ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●日本FP協会認定教育機関のWEB講座 ⇒ 2級FP技能士

![]() (資格対策ドットコム)

(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()

●無料アプリ版公開中。

●無料アプリ版公開中。

●広告無しの有料版。

●広告無しの有料版。