問20 2013年5月実技資産設計提案業務

問20 問題文

下記の相続事例(平成24年12月11日相続開始)における相続税の課税価格の合計額として、正しいものはどれか。

<課税価格の合計額を算出するための財産等の相続税評価額>

自宅の土地建物:6,000万円(小規模宅地等の評価減の特例適用後)

現預金 :3,000万円

死亡保険金 :3,000万円(受取人=被相続人の妻、生命保険の非課税限度額控除前)

債務および葬式費用の額:500万円

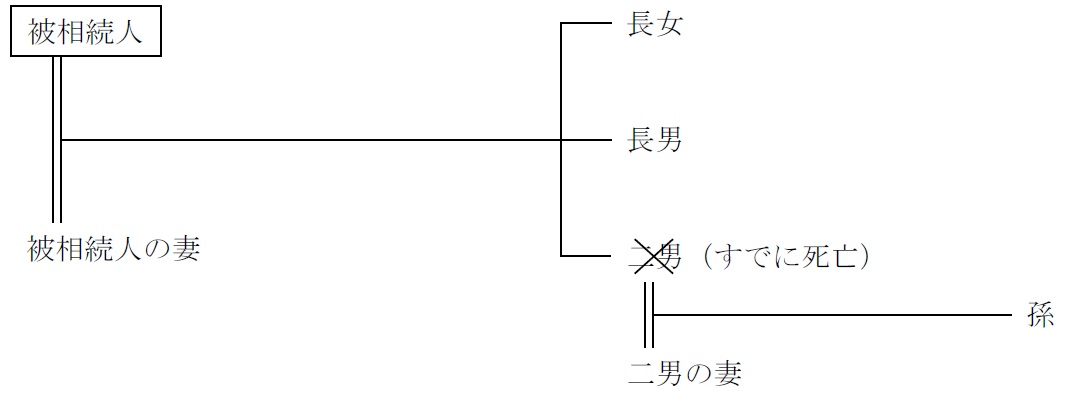

<親族関係図>

・ すべての相続人は相続により財産を取得しており、相続開始前3年以内に被相続人からの贈与により取得した財産はない。

・ 相続時精算課税制度を選択した相続人はいないものとし、相続を放棄した者もいない。

1.12,500万円

2.11,500万円

3.9,500万円

4.8,500万円

問20 解答・解説

相続税の課税価格に関する問題です。

被保険者が死亡し、相続人=死亡保険金受取人に支払われる死亡保険金がみなし相続財産として相続税の課税対象になる場合、「500万円×法定相続人の数」までは非課税となります。

本問の場合、法定相続人は4人ですから、「500万円×4人」まで非課税となります(代襲相続人は法定相続人に含まれます)。

相続税の課税価格を計算する際、被相続人の債務や葬式費用については、債務控除として相続財産から差し引くことができます。

従って、相続税の課税価格=相続による取得財産+みなし相続財産−債務控除額

=6,000万円+3,000万円+(3,000万円−500万円×4人)−500万円

=9,500万円

よって正解は、3.9,500万円

関連・類似の過去問

この問題と似ている問題を検索してみよう!「検索」ボタンをクリック!

FP対策講座

<FP対策通信講座>

●LECのFP通信講座 ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●日本FP協会認定教育機関のWEB講座 ⇒ 2級FP技能士

![]() (資格対策ドットコム)

(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()