問54 2012年5月学科

問54 問題文択一問題

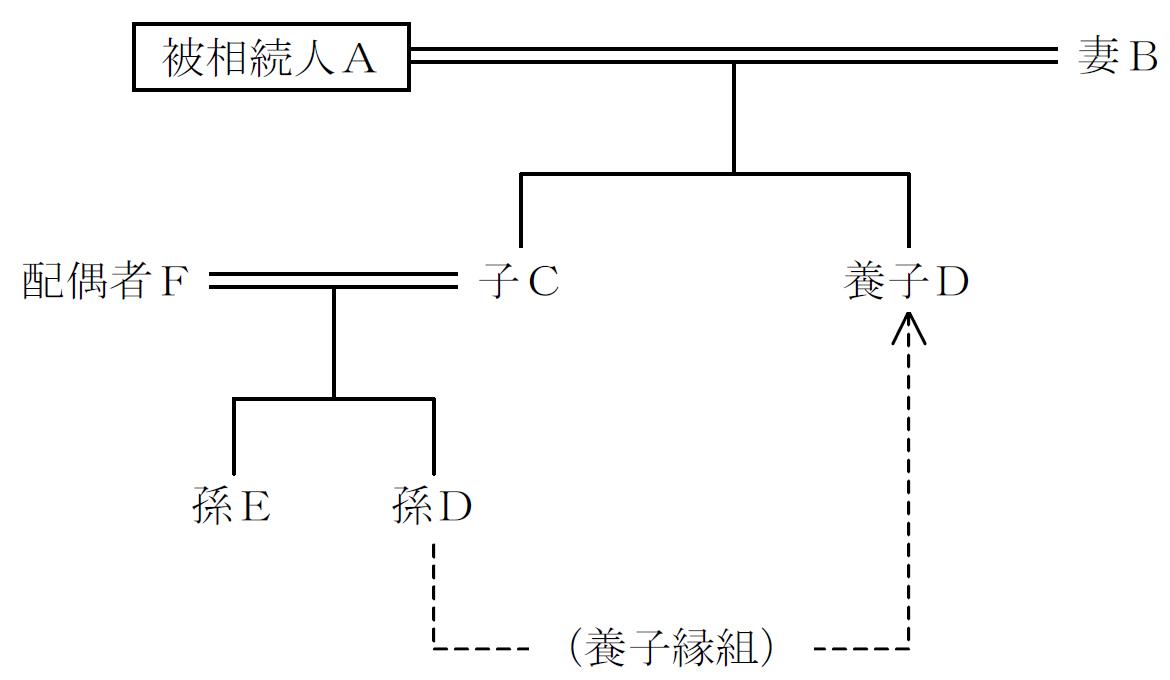

下記の親族関係図において、被相続人Aの死亡により、妻B、子C、養子D、孫E、子Cの配偶者Fの5人はいずれも相続または遺贈により財産を取得した。この相続に係る相続税の計算に関する次の記述のうち、最も不適切なものはどれか。

1.子Cの配偶者Fが、被相続人Aが死亡した年の2年前に被相続人Aから財産を受贈し、その受贈について贈与税を納付していた場合、その受贈財産の価額は相続税の課税価格に加算される。

2.遺産に係る基礎控除額の計算上の法定相続人の数は、3人である。

3.被相続人Aの遺産を相続人の間でどのように分割しても、それによって相続税の総額が変動することはない。

4.相続税額の2割加算の対象者は、孫Eと子Cの配偶者Fの2人であり、養子Dは対象ではない。

問54 解答・解説

相続税の計算方法に関する問題です。

1.は、適切。相続開始前3年以内に贈与された財産は、相続税の課税価格に加算されます(加算される価額は、贈与時の価額)が、受贈時に贈与税を納付していても加算対象で、相続税がかからない場合でも既に納めた贈与税は還付されません(贈与後3年以内に死亡すると損ですね)。

2.は、適切。配偶者は常に法定相続人となり、それ以外の親族は、子・直系尊属・兄弟姉妹の順に、先の順位者がいない場合に、法定相続人となります。

よって、本問の法定相続人は、配偶者である妻と、被相続人の子Cと養子Dの計3人です。

3.は、適切。相続税の計算は、課税遺産総額をそれぞれ法定相続分に分割し、分割後の金額に応じた税率で算出します。このため、相続人間で決めた分割割合は、相続税の総額に影響しません。

4.は、不適切。被相続人の一親等の血族及び配偶者以外の人が、相続や遺贈で財産を取得した場合、相続税額の2割相当額が加算されます。

一親等の血族とは、被相続人の父・母・子で、養子は血がつながっているわけではありませんが、一親等の法定血族とされます。

ただし、被相続人の直系卑属がその被相続人の養子となっている場合は、相続税の2割相当額加算の対象です。

つまり、被相続人Aさんの直系卑属であるDさん(子Cさんの子)が養子となっているため、一親等の法定血族ではあるものの、相続税の2割加算の対象となるわけです。

(子Cさんが相続開始前に死亡していたり、相続権を失ったりしたために、Dさんが代襲相続している場合は除きます。)

よって、相続税額の2割加算の対象者は、孫Eと子Cの配偶者Fに加え、養子Dも対象となります。

FP対策講座

<FP対策通信講座>

●LECのFP通信講座 ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●日本FP協会認定教育機関のWEB講座 ⇒ 2級FP技能士

![]() (資格対策ドットコム)

(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()