問12 2019年1月実技資産設計提案業務

問12 問題文

飯田洋二郎さんが2018年中に支払った生命保険の保険料は下記<資料>のとおりである。この場合の飯田さんの2018年分の所得税の計算における生命保険料控除の金額として、正しいものはどれか。なお、下記<資料>の保険について、これまでに契約内容の変更はないものとする。また、その年分の生命保険料控除額が最も多くなるように計算すること。

<資料>

[定期保険(無配当)]

契約日 :2007年3月1日

保険契約者:飯田洋二郎

被保険者 :飯田洋二郎

死亡保険金受取人:飯田えり子(妻)

2018年の年間支払保険料:67,000円

[個人年金保険(税制適格特約付)]

契約日 :2015年11月15日

保険契約者:飯田洋二郎

被保険者 :飯田洋二郎

年金受取人:飯田洋二郎

2018年の年間支払保険料:215,230円

2018年の年間配当金 :なし

<所得税の生命保険料控除額の速算表>

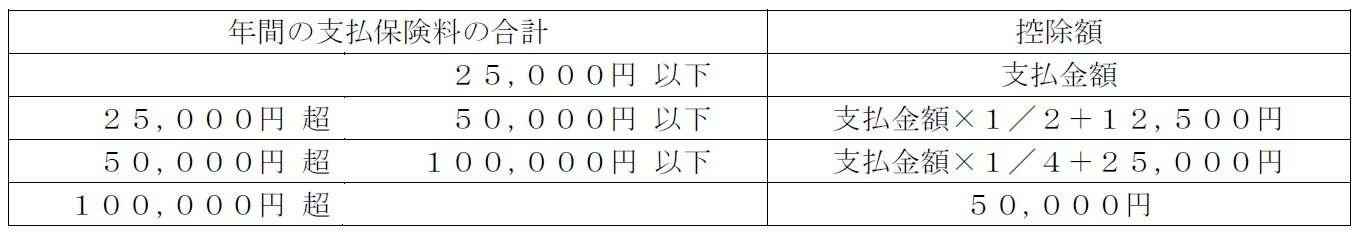

(1)2011年12月31日以前に締結した保険契約(旧契約)等に係る控除額

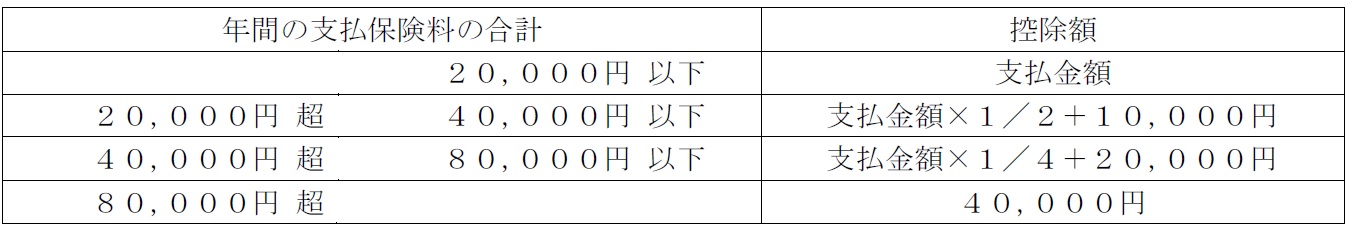

(2)2012年1月1日以降に締結した保険契約(新契約)等に係る控除額

(注)支払保険料とは、その年に支払った金額から、その年に受けた剰余金や割戻金を差し引いた残りの金額をいう。

1. 41,750円

2. 76,750円

3. 81,750円

4. 91,750円

問12 解答・解説

生命保険料控除に関する問題です。

平成22年の法改正により、生命保険料控除は、一般・個人年金に加えて、介護医療保険料控除の3つになりました。

これにより、生命保険料控除の合計の上限は、所得税は10万円から12万円、住民税は5万円から7万円に変更されました。

具体的には、一般・個人年金・介護医療それぞれで、所得税4万円、住民税2万8千円の控除枠となりましたが、住民税の控除額は2万8千円×3=8万4千円とならず、7万円で切られてしまいます。

ただし、2011(平成23)年12月31日以前に締結した生命保険は、2012(平成24)年1月1日以降に契約転換や特約の中途付加を行わない限り、2011(平成24)年以降も旧生命保険料控除制度が適用されます。

従って本問の保険契約のうち、定期保険は旧生命保険料控除制度が適用され、一般の生命保険料控除の対象となりますが、個人年金保険は新生命保険料控除制度が適用され、個人年金保険料控除の対象となります。

旧生命保険料控除は、一般の生命保険料控除と個人年金保険料控除のそれぞれで、最高所得税5万円・住民税3.5万円の所得控除枠があります。

ただし、上限額まで控除されるのは、どちらも年間の支払保険料が10万円超(住民税は7万円超)である場合のみで、それ以下の場合は支払保険料の額に応じて、一定額が控除されます。

本問では、定期保険で年間合計6.7万円支払っていますので、

6.7万円×1/4+2.5万円=4.175万円

また、個人年金保険では年間合計10万円超を支払っていますので、上限の4万円が控除されます。

従って、飯田洋二郎さんが受けられる生命保険料控除額は、4.175万円+4万円=8.715万円 です。

よって正解は、3. 81,750円

関連・類似の過去問

この問題と似ている問題を検索してみよう!「検索」ボタンをクリック!

FP対策講座

<FP対策通信講座>

●LECのFP通信講座 ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●日本FP協会認定教育機関のWEB講座 ⇒ 2級FP技能士

![]() (資格対策ドットコム)

(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()

●無料アプリ版公開中。

●無料アプリ版公開中。

●広告無しの有料版。

●広告無しの有料版。