問15 2015年10月実技生保顧客資産相談業務

問15 問題文

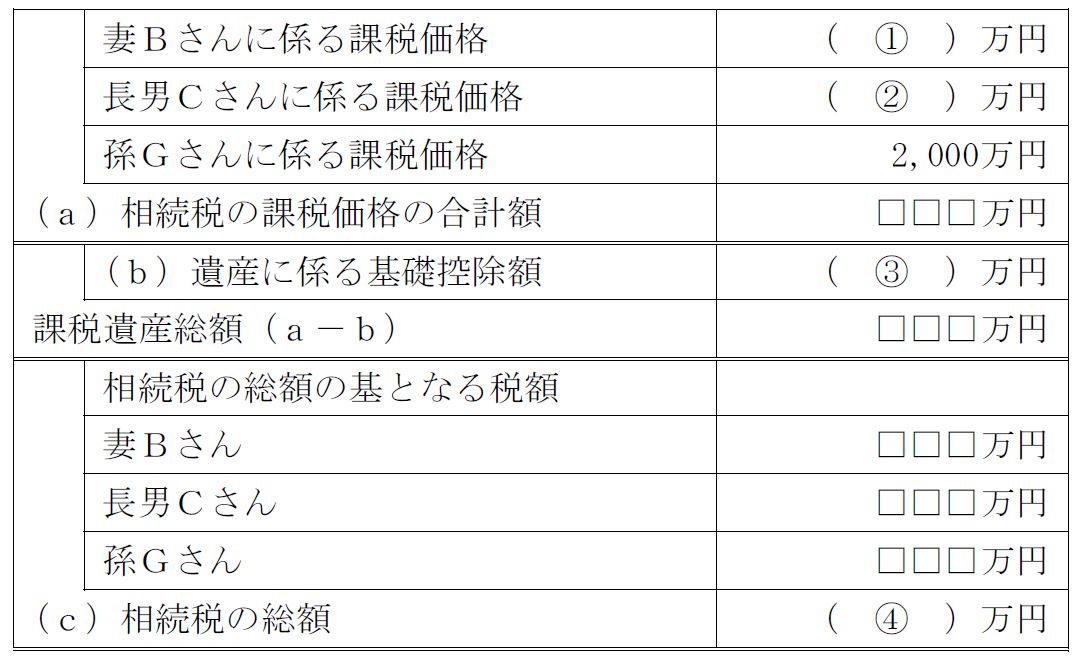

Aさんの相続に係る相続税の総額を計算した下記の表の空欄(1)〜(4)に入る最も適切な数値を求めなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

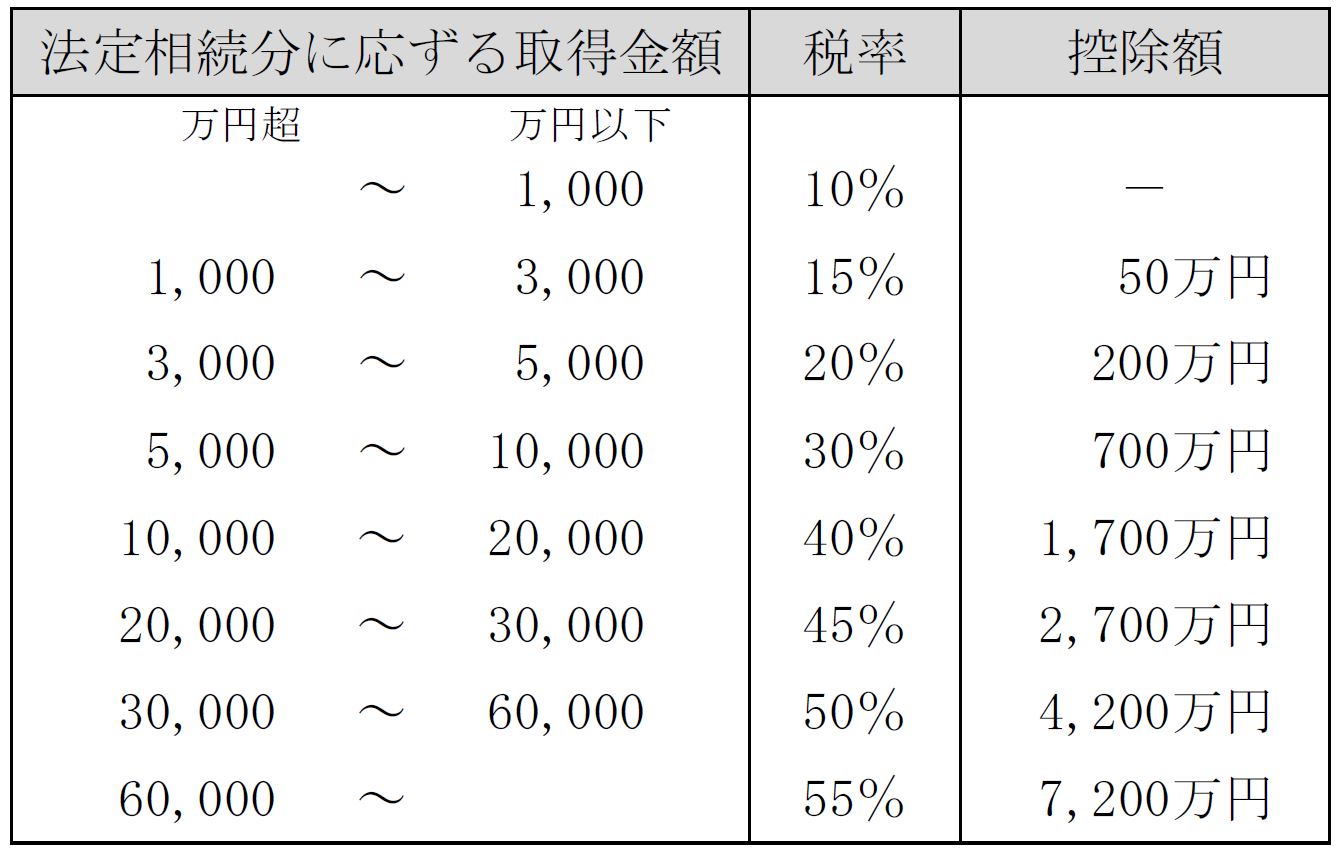

<資料> 相続税の速算表

問15 解答・解説

相続税の総額に関する問題です。

まず、各人が取得した相続財産(各種特例適用後)を合計し、課税価格を算出しますが、死亡退職金と死亡保険金については非課税枠適用前の価額です。

死亡退職金と死亡保険金の非課税金額は、いずれも以下の通りです。

死亡退職金(死亡保険金)の非課税額=500万円×法定相続人の数

法定相続人は、妻Bさんと、長男Cさん、二男Dさんの代襲相続人である孫Gさんの3人ですので、非課税額=500万円×3人=1,500万円 です。

よって、各人の課税価格は以下の通り。

妻Bに係る課税価格 :2,000万円+1,000万円+1,000万円+(5,000万円−1,500万円)=7,500万円

長男Cに係る課税価格:4,000万円+(2,000万円−1,500万円)+1億5,000万円=1億9,500万円

孫Gに係る課税価格 :2,000万円

よって、相続税の課税価格の合計額=7,500万円+1億9,500万円+2,000万円=2億9,000万円

また、相続税の基礎控除は、平成27年1月1日以降は3,000万円+法定相続人の数×600万円となりました。

本問の場合、相続人は妻Bさんと、長男Cさん、二男Dさんの代襲相続人である孫Gさんの3人ですので、

3,000万円+600万円×3人=4,800万円 です。

よって、課税遺産総額=2億9,000万円−4,800万円=2億4,200万円 です。

相続税の計算は、課税遺産総額をそれぞれ法定相続分に分割し、分割後の金額に応じた税率で算出します。

また、代襲相続人の相続分は、その直系尊属(代襲相続人の親など)の相続分と同じですから、法定相続分は、配偶者と子が相続人の場合と同じです。

配偶者と子が相続人のとき、配偶者の相続分は2分の1、子の相続分は2分の1(子の人数分で分割)ですから、妻Bさんの法定相続分は1/2、長男Cさん・孫Gさんの法定相続分はそれぞれ1/4ずつ(1/2÷2)となります。

妻Bの法定相続分の相続税 :2.42億円×1/2×40%−1,700万円=3,140万円

長男Cの法定相続分の相続税:2.42億円×1/4×30%−700万円=1,115万円

孫Gの法定相続分の相続税 :2.42億円×1/4×30%−700万円=1,115万円

従って、相続税の総額=3,140万円+1,115万円+1,115万円=5,370万円 です。

以上により正解は、(1) 7,500(万円) (2) 19,500(万円) (3)4,800(万円) (4)5,370(万円)

関連・類似の過去問

この問題と似ている問題を検索してみよう!「検索」ボタンをクリック!

FP対策講座

<FP対策通信講座>

●LECのFP通信講座 ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●日本FP協会認定教育機関のWEB講座 ⇒ 2級FP技能士

![]() (資格対策ドットコム)

(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()

●無料アプリ版公開中。

●無料アプリ版公開中。

●広告無しの有料版。

●広告無しの有料版。