��20�@2014�N1�����Z���Y�v��ċƖ�

��20�@��蕶�ƉE���

��20�@��蕶

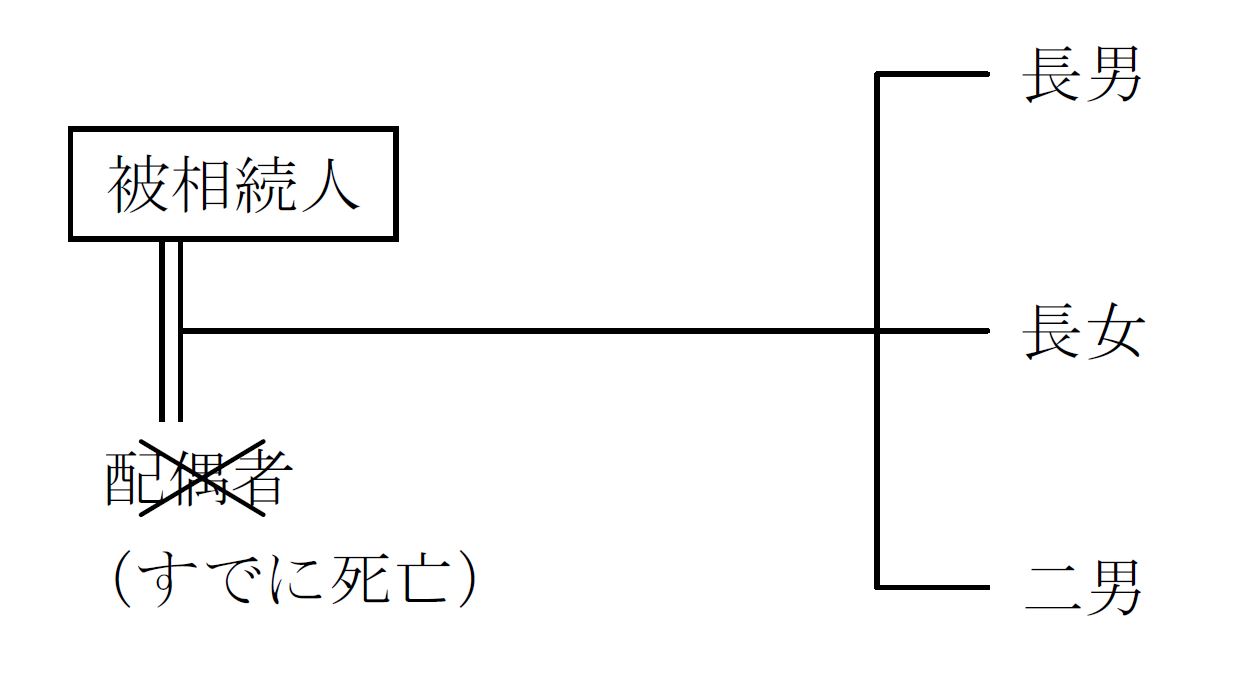

���L�̑�������i�����Q�T�N�P�Q���P�O�������J�n�j�ɌW�鑊���ł̉ېʼn��i�̍��v�z�̌v�Z�Ɋւ��鎟�̋L�q�̋i�A�j�`�i�E�j�ɓ���K�Ȍ�����Q�̒�����I�сA���̔ԍ��݂̂����ɋL�����Ȃ����B�Ȃ��A�L�ڂ̂Ȃ������ɂ��Ă͈�؍l�����Ȃ����ƁB

���ېʼn��i�̍��v�z���Z�o���邽�߂̍��Y���̑����ŕ]���z��

�y�n�@�@�@�@�@�@�@�F�R,�O�O�O���~�i���K�͑�n���̕]��������K�p��F�U�O�O���~�j

�����@�@�@�@�@�@�@�F�Q,�T�O�O���~

���a���@�@�@�@�@�@�F�Q,�O�O�O���~

���S�ی����@�@�@�@�F�Q,�O�O�O���~�i�����ی������̔�ېŌ��x�z�T���O�j

������ё�����p�F�@ �T�O�O���~

�������l�W�}��

�����K�͑�n���̕]��������̓K�p�ΏۂƂȂ�v���͂��ׂĖ������Ă���A���̓K�p������̂Ƃ���B

�����S�ی����͑����l������Ă���B

�����ׂĂ̑����l�́A�����ɂ����Y���擾���Ă���A�����J�n�O�R�N�ȓ��ɔ푊���l����̑��^�ɂ��擾�������Y�͂Ȃ��B

�����������Z�ېŐ��x��I�����������l�͂Ȃ��A��������������҂����Ȃ��B

�����ł̉ېʼn��i���v�Z����ɓ�����A�ېʼn��i�ɎZ������y�n�̉��z���i�@�A�@�j�ł���A�ېʼn��i�ɎZ�����鎀�S�ی������i�@�C�@�j�ł���B�܂��A�����ł̉ېʼn��i�̍��v�z���i�@�E�@�j�ł���B

����Q��

�P�D �T�O�O���~�@�@�@�Q�D �U�O�O���~�@�@�@�R�D �P,�T�O�O���~

�S�D �Q,�O�O�O���~�@�@�T�D �R,�O�O�O���~�@�@�U�D �T,�P�O�O���~

�V�D �V,�P�O�O���~�@�@�W�D �X,�T�O�O���~

��20�@�E���

�����ł̉ېʼn��i�Ɋւ�����ł��B

���K�͑�n�̓���ł́A���苏�Z�p��n��240�u�A���莖�Ɨp��n��400�u������ɁA80%���z�ƂȂ�܂��B

�{��̏ꍇ�A3,000���~�̓y�n������K�p��80������600���~�ƂȂ��Ă���A��L�����ꂩ�̑�n�ɊY��������̂Ǝv���܂��B

����Ė{��ł́A����K�p���600���~���ېʼn��i�ɎZ������܂��B

�܂��A��ی��҂����S���A�����l�����S�ی������l�Ɏx���������S�ی������݂Ȃ��������Y�Ƃ��đ����ł̉ېőΏۂɂȂ�ꍇ�A�u500���~�~�@�葊���l�̐��v�܂ł͔�ې��ƂȂ�܂��B

�{��̏ꍇ�A�@�葊���l�͂R�l�ł�����A�u500���~�~3�l�v�܂Ŕ�ېłƂȂ�܂��B

����Ė{��ł́A���S�ی���2,000���~�|��ېŘg500���~�~3�l��500���~�@�ł��̂ŁA�ېʼn��i�ɎZ�����鎀�S�ی�����500���~�ł��B

�����ł̉ېʼn��i���v�Z����ہA�푊���l�̍������p�ɂ��ẮA���T���Ƃ��đ������Y���獷���������Ƃ��ł��܂��B

�]���āA�����ł̉ېʼn��i�������ɂ��擾���Y�{�݂Ȃ��������Y�|���T���z

��600���~�{2,500���~�{2,000���~+(2,000���~�|500���~�~3�l)�|500���~

��5,100���~

����Đ����́A(�A)�Q�D �U�O�O���~�@(�C)�P�D �T�O�O���~�@(�E)�U�D �T,�P�O�O���~

�֘A�E�ގ��̉ߋ���

���̖��Ǝ��Ă�������������Ă݂悤�I�u�����v�{�^�����N���b�N�I

FP��u��

��FP���ʐM�u����

��LEC��FP�ʐM�u���@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

�����{FP����F�苳��@�ւ�WEB�u���@�ˁ@�Q���e�o�Z�\�m

![]() �i���i��h�b�g�R���j

�i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()

�������A�v���Ō��J���B

�������A�v���Ō��J���B

���L�������̗L���ŁB

���L�������̗L���ŁB